Transmission de patrimoine : comment ça fonctionne ?

Donation et droits de succession : Comment transmettre un patrimoine à ses enfants ? Il est important de connaître plusieurs aspects, notamment fiscaux, pour s’assurer que sa succession se passera tel qu’on le souhaite.

Les meilleurs conseils personnalisés de placements

Bilan patrimonial gratuit et sans engagement

Votre conseiller certifié

est à votre écoute

Partenaire avec

+ de 30 acteurs de référence sur le marché de gestion de patrimoine

Comment transmettre un patrimoine à ses enfants ou à son conjoint ?

Dès que l'on détient un patrimoine, il devient essentiel d'envisager sa transmission, quel que soit notre âge. La

transmission de patrimoine comporte divers aspects, notamment sur le plan fiscal, qu'il est crucial de maîtriser afin de garantir que la succession se déroule conformément à nos souhaits. En effet,

la transmission du patrimoine peut s'effectuer au moment du décès,

mais également préalablement, bien avant notre disparition. Chaque option est soumise à un cadre fiscal et à des modalités spécifiques. Afin d'assurer une transmission de patrimoine avantageuse du point de vue fiscal et conforme aux règles, il est recommandé de se renseigner auprès d'un

conseiller en gestion de patrimoine.

Bien préparer sa transmission de patrimoine

Étape clé dans la gestion de son patrimoine, la transmission de son patrimoine à ses enfants ou à son conjoint, il est essentiel de connaître à qui il sera transmis à son décès et qui sera l'héritier de quels éléments.

Le patrimoine, peut être transmis de son vivant par le biais de donations ou au moment du décès lors de la succession.

Anticiper sa succession pendant la vie active par la transmission de son patrimoine est bénéfique, car cela peut vous permettre de réduire votre charge fiscale. Cela s'applique aux donations immobilières, par exemple.

Différents mécanismes sont disponibles pour vous permettre de gérer votre succession tout en bénéficiant d'avantages fiscaux.

- La donation est l’un des meilleurs moyens de préparer sa succession.

- Le démembrement est une deuxième solution pour transmettre son patrimoine immobilier.

- Le contrat de capitalisation ou l’assurance-vie.

- La création d’une SCI

peut aussi s’avérer intéressante en matière de succession

Nos partenaires en gestion de patrimoine

Comment fonctionne la transmission de patrimoine?

Il existe plusieurs façons de transmettre son patrimoine à ses héritiers ou à des tiers, selon son choix : testament, donation simple, donation au dernier des vivants, testament partage, donation partage etc.

Le testament est un outil précieux pour anticiper et organiser la transmission de son patrimoine

Le testament est un document écrit dans lequel une personne exprime ses volontés de transmettre ses biens et décider de leur répartition entre bénéficiaires après son décès. Il est conseillé de faire appel à un notaire pour rédiger et conserver un testament, mais cela n'est pas obligatoire.

À savoir, il est impossible d’exclure les héritiers réservataires, c’est-à-dire enfant et conjoint.

En cas d’absence de testament, c’est la loi qui désigne les héritiers. Il s’agit alors d’une dévolution légale. Les héritiers sont désignés dans l’ordre suivant et en fonction de leur degré de parenté avec la personne décédée :

- Les enfants et leurs descendants (aucune distinction ne doit être faite entre les enfants, que leurs parents soient mariés ou non).

- Les parents, les frères et sœurs et les descendants de ces derniers.

- Les ascendants autres que les parents.

- Les collatéraux

autres que les frères et sœurs et les descendants de ces derniers.

Succession : les droits du conjoint survivant sur le patrimoine du couple

au décès du premier des époux

Les droits du conjoint survivant sur le patrimoine du couple est un sujet complexe. En cas de mariage, l’époux hérite dans tous les cas, mais sa part sur la succession du défunt dépend de la présence d’autres héritiers au jour du décès et du régime matrimonial choisi. En revanche, le conjoint, dans le cadre d’un PACS, est considéré comme un tiers. Il ne pourra hériter que si le testament le désigne en tant qu’héritier.

La qualité des produits de nos partenaires encore récompensée

La donation est l’un des meilleurs moyens de préparer sa succession

Qu'est-ce qu'une donation ? Une donation est un acte par lequel vous, le donateur: personne qui fait une donation, transférez de votre vivant et gratuitement la propriété d'un bien à un donataire: personne qui reçoit une donation.

Comment fonctionne la donation de son vivant ?

Les formes de donations

- Le don manuel: Il consiste à remettre de la main à la main un bien meuble (bijoux, argent, valeurs mobilières) sans passer par un notaire. Le bénéficiaire doit la déclarer à l’administration fiscale et payer des frais de donation.

- Les donations devant notaire : certaines donations ne peuvent s’effectuer que devant un notaire. Cela est le cas de la donation immobilière et celle de droits immobiliers, de la donation entre époux et de la donation-partage.

Les types de donations

- Donation simple: Il s’agit de la donation d’un bien immobilier, d’une somme d’argent ou tout bien pouvant être donné de la main à la main. Cet acte est irrévocable. Par une donation, vous pouvez donner à une autre personne qu’un membre de votre famille ou choisir d’avantager l’un de vos héritiers.

- Donation-partage: Pour éviter des problèmes d’héritage au moment de la succession, le donateur a intérêt à faire une donation-partage, c’est-à-dire à partager une partie ou la totalité de son patrimoine entre ses différents héritiers réservataires. Toutefois, la donation-partage n’est pas forcément synonyme d’égalité. Le donateur, tant qu’il respecte la réserve héréditaire, peut avantager l’un de ses descendants.

- Donation entre époux au dernier vivant : Au moment du décès, l’époux reçoit une part d’héritage. Il est, cependant, possible d’augmenter cette part, dans une certaine limite, en effectuant une donation entre époux au dernier vivant. Le montant maximum qu’il est possible de donner dépend de la présence ou non d’enfants. Ce type de donation ne concerne que les couples mariés.

- Donation d’un bien immobilier en pleine propriété ou avec réserve d’usufruit :

Lors d’une donation, le transfert du titre de propriété au donataire est définitif. Ce transfert peut s’effectuer par une donation en pleine propriété ou avec réserve d’usufruit.

Faites appel à un conseiller

Bénéficiez d’un échange bienveillant et gratuit sur vos projets transmission de patrimoine avec un

conseiller en gestion de patrimoine MAJOR Courtage afin de réaliser une transmission de patrimoine fiscalement avantageuse et dans les règles. MAJOR Courtage vous accompagne et vous aide à trouver

la bonne solution ! Contactez-nous au 06 67 81 90 24

Donation de biens immobiliers de son vivant

- Donation en pleine propriété :

La donation en pleine propriété est une donation de son vivant qui permet de préparer sa succession tout en bénéficiant d’avantages fiscaux.

Cette forme de donation consiste à léguer un bien immobilier, mobilier ou financier de son patrimoine avant son décès, à une personne ou une association. L’usage et les revenus du bien reviennent entièrement au bénéficiaire et ce, dès la signature de l’acte notarié. Le bénéficiaire peut alors conserver le bien pour son usage personnel, le louer, percevoir les revenus générés ou le vendre.

- Donation en démembrement de propriété

Le démembrement de propriété est un acte juridique qui permet de scinder la pleine propriété d’un bien (ou d’un actif comme un compte-titres ou un contrat d’assurance-vie) entre deux personnes. Ce mécanisme est souvent utilisé en famille lors d’une donation ou d’une succession.

Le bien est transmis à un héritier, mais la propriété est scindée :

- don de la nue-propriété est le fait d’être propriétaire du bien, soit du droit de disposer du bien ;

- don de l’usufruit est la faculté d’utiliser le bien ou d’en percevoir les fruits (loyers, dividendes).

Dans les faits, l’usufruit se charge de l’entretien du logement et le nu-propriétaire s’occupe des grosses réparations à réaliser.

Nu-propriétaire ne paye pas d’impôt concernant le logement en démembrement de propriété. En tant qu’occupant, c’est

l’usufruitier qui s’acquitte des diverses taxes (taxe d’habitation, taxe foncière, impôts sur la fortune immobilière, etc.), sauf convention contraire avec le nu-propriétaire. D’une manière générale, les droits démembrés sont indépendants les uns des autres. En revanche,

usufruitier et nu-propriétaire ne peuvent procéder seuls à la vente du bien démembré. L’accord des deux parties est obligatoire pour céder la pleine propriété du logement.

Usufruit, nue-propriété, pleine propriété : quelles différences ?

Tableau 1: La différence entre usufruit, nue-propriété et pleine propriété tient aux droits sur le bien immobilier :

| Propriétaire (pleine propriété) | Nu-propriétaire | Usufruitier | |

|---|---|---|---|

| Disposer du bien (le vendre par exemple) | Oui | Oui | Non |

| Utiliser un bien (l'occuper par exemple) | Oui | Non | Oui |

| Percevoir des revenus issus de ce bien (des loyers par exemple) | Oui | Non | Oui |

Que peut-on donner aux enfants, petits-enfants sans avoir à payer de droits ?

Vous pouvez donner de l'argent, mais également des biens meubles (voiture, bijoux...), immeubles et des valeurs mobilières (actions, parts sociales...).

Chaque parent peut ainsi donner jusqu’à 100 000 € par enfant sans qu'il y ait de droits de donation à payer. Un couple peut donc transmettre à chacun de ses enfants 200 000 € en exonération de droits.

Cet abattement de 100 000 € peut s’appliquer en une seule ou en plusieurs fois tous les 15 ans.

Ainsi, si l'abattement n'a pas été utilisé en totalité lors d'une première donation, vous pouvez en utiliser le solde encore disponible pendant une période de 15 ans.

Sous les mêmes conditions, les donations consenties aux petits-enfants bénéficient d’un abattement de 31 865 €, et celles consenties aux arrière-petits-enfants de 5 310 €. Ces dispositions sont applicables que le bénéficiaire soit majeur ou mineur.

Ces abattements peuvent se cumuler entre-eux : un enfant peut recevoir 200 000 € (100 000 x 2) de ses parents et 127 460 € (31 865 x 4) de ses quatre grands-parents tous les 15 ans sans droit de donation à régler.

Tableau 2: Abattements et exonérations sur les droits de donation (2024)

| Bénéficiaire de la donation | Abattement prévu |

|---|---|

| Enfant | 100 000 € |

| Petit-enfant | 31 865 € |

| Arrière-petit-enfant | 5 310 € |

| Époux ou partenaire pacsé | 80 724 € |

| Ascendant | 100 000 € |

| Frère/sœur | 15 932 € |

| Neveu/nièce | 7 967 € |

| Personne handicapée | 159 325 € |

Droits de succession et de donation

La succession et la donation concernent la transmission d'un patrimoine entre personnes physiques. La donation est réalisée avant le décès de la personne qui souhaite transmettre ses biens alors que la succession ou l'héritage se fait après son décès. Les bénéficiaires de la succession/donation sont soumis aux droits de succession sur tous les biens reçus, qu’ils soient immobiliers ou non, qu’ils soient situés en France ou à l’étranger. Si vous héritez, vous devez déposer une déclaration de succession auprès de l‘administration fiscale. Cette opération permet d’identifier les biens soumis aux droits de succession et de vérifier si vous bénéficiez d’exonérations au moment de calculer l’impôt dû.

IMPORTANT : le conjoint survivant ou partenaire de PACS est exonéré de droit de succession. En cas de donation : application du barème Tableau 2.

Les héritiers pourront bénéficier d’un abattement personnel (qui sera fonction de leur lien de parenté avec le défunt et de leur situation personnelle) à condition qu’ils ne l’aient pas utilisé dans les 15 années précédant le décès.

Part d’héritage taxable = Part d’héritage successoral taxable – abattement personnel

Cet abattement est de :

Tableau 3: Abattements et exonérations sur les droits de succession (2024)

| Bénéficiaire de la succession | Abattement prévu |

|---|---|

| Époux ou partenaire pacsé | exonéré de droit de succession |

| Enfant (ou petit-enfant en cas de prédécès ou renonciation) | 100 000 € |

| Père, mère | 100 000 € |

| Frère/sœur | 15 932 € |

| Neveu/nièce | 7 967 € |

| Petits enfants, arrière petits enfants (sans autre abattement applicable) | 1 594 € |

| Personne handicapée | 159 325 €* |

* cumulable avec l'abattement lié au degré de parenté, les personnes handicapées remplissant les conditions bénéficieront d’un abattement supplémentaire de 159 325 €

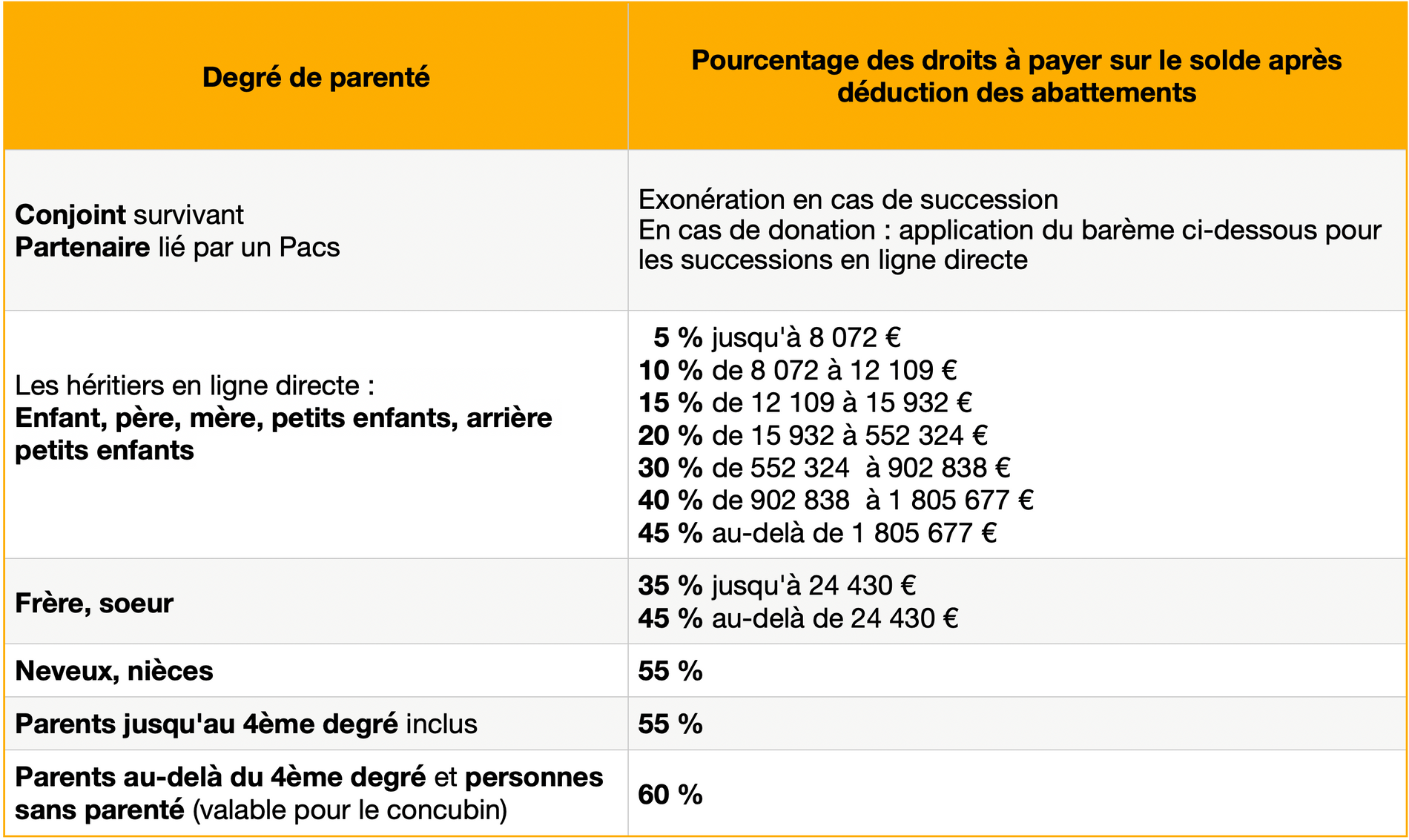

Calcul des droits de succession

Les droits de succession sont calculés à partir de la déclaration de succession effectuée par les héritiers. Ils varient en fonction de deux éléments :

- le lien de parenté avec le défunt,

- la valeur des biens recueillis.

Tableau 4: Droits de succession applicable

Contactez un conseiller pour vous aider à choisir le modèle de transmission qui vous correspond

Avant de préparer votre succession et de transmettre vos biens, il est conseillé de réaliser un bilan patrimonial précis, afin d’opter pour les solutions les plus adaptées à votre situation. Nos experts sont là pour vous aider à réaliser ce bilan et optimiser votre succession.

Découvrez notre cabinet

MAJOR Courtage est un courtier spécialisé dans le conseil et la gestion de patrimoine et placements financiers à destination des particuliers, professions libérales et chefs d’entreprise. Nous travaillons avec plus de 30 acteurs de référence sur le marché de gestion de patrimoine et de l’assurance. MAJOR Courtage est l’un des rares courtiers à vous accompagner sur l’ensemble de vos projets patrimoniaux et assurantiels. Nos experts conseillent et accompagnent des clients dans la région Auvergne-Rhône-Alpes. Que vous souhaitiez effectuer un investissement immobilier, un placement financier, ou une assurance-prévoyance, réduire vos impôts ou transmettre votre patrimoine, nos experts MAJOR Courtage sont à votre service pour vous proposer un accompagnement personnalisé, faire les choix les plus rentables et rester à vos côtés tout au long de vos projets. Découvrez nos conseillers en gestion de patrimoine de MAJOR Courtage et n’hésitez pas à nos contacter.